Investir dans l’immobilier est souvent perçu comme un choix solide à long terme. Les données historiques de l’Institut Nationale pour le Statistique soutiennent cette vision. Ces institutions montrent que l’immobilier en Belgique, en période de récession, double au moins tous les 30 ans, voire quintuplé en valeur, tandis qu’en période de prospérité, il double tous les 15 ans. Cependant, pour ceux qui veulent spéculer rapidement et espérer des gains rapides, l’immobilier se révèle souvent être un mauvais choix.

Appréciation historique de la valeur

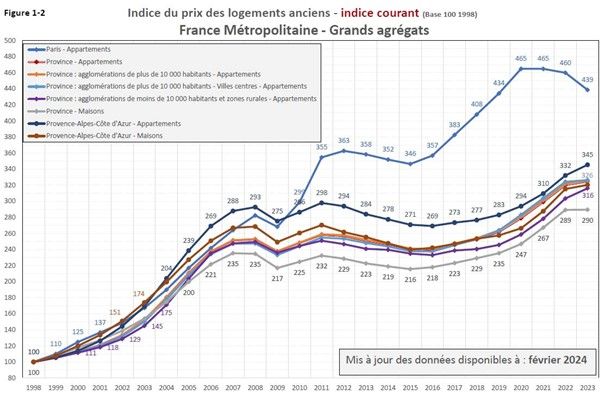

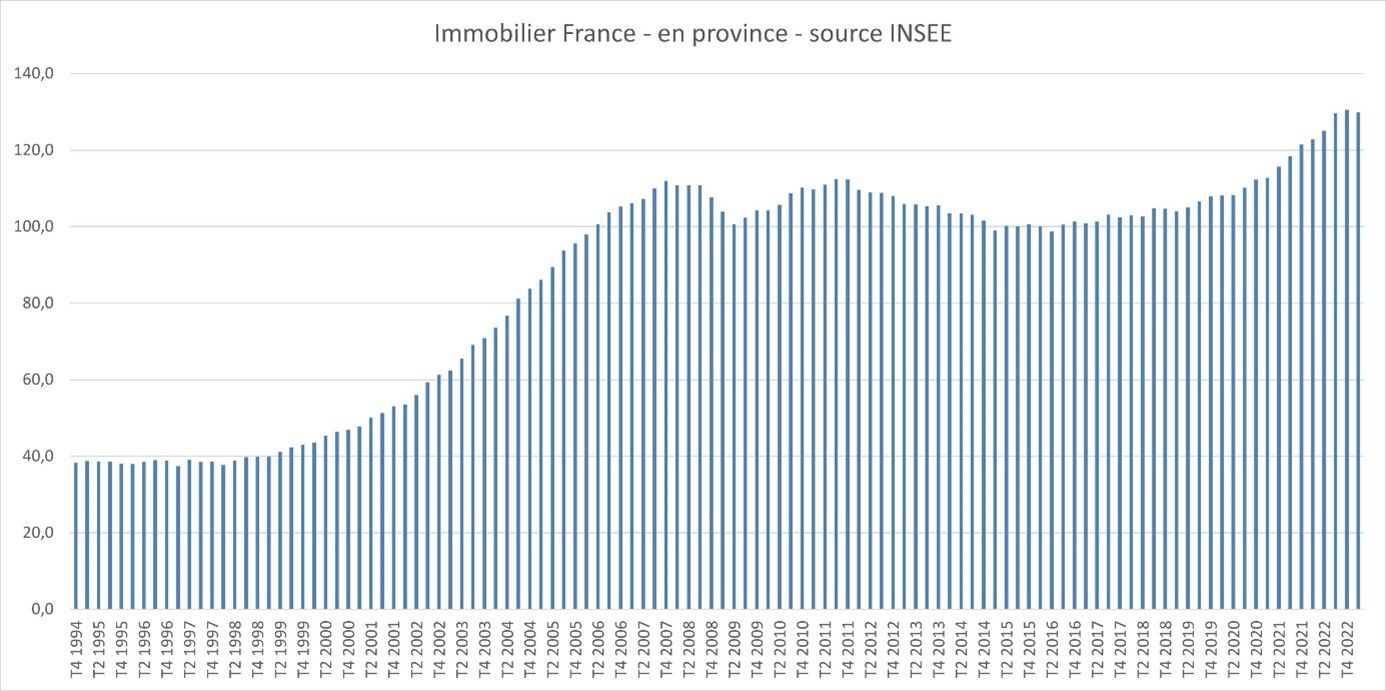

La valeur à long terme de l’immobilier est bien documentée. Selon les statistiques, les prix de l’immobilier ont tendance à augmenter considérablement sur plusieurs décennies. Cela est dû à des facteurs tels que l’inflation, la croissance démographique et le développement économique. En période de récession, il faut environ 30 ans pour que l’immobilier double au moins, voire triple en valeur. En période de prospérité, ce processus est plus rapide, souvent en 15 ans.

Spéculation à court terme : une stratégie risquée

Pour les investisseurs qui souhaitent réaliser des bénéfices à court terme, l’immobilier est moins attrayant. Cela est dû à plusieurs facteurs :

- Coûts de transaction : L’achat et la vente de biens immobiliers entraînent des coûts importants, tels que les droits d’enregistrement, les frais de notaire et les commissions d’agent immobilier. Ces coûts peuvent absorber une grande partie des bénéfices, surtout si la propriété est revendue dans un court laps de temps.

- Impôts : Les gains réalisés lors de la vente de biens immobiliers à court terme peuvent être soumis à des impôts élevés, réduisant ainsi davantage le rendement.

- Volatilité du marché : Le marché immobilier peut être sujet à des fluctuations, surtout si les taux d’intérêt varient. Par exemple, si les taux hypothécaires augmentent de 1% à 4%, les prix de revente peuvent chuter de 20% à 30%. Jusqu’à ce que le marché s’adapte aux nouveaux taux d’intérêt ou que ces derniers baissent de nouveau. Cela rend la spéculation à court terme très risquée.

Exemple : Impact de la hausse des taux hypothécaires

Supposons qu’un investisseur achète une propriété avec un prêt hypothécaire à un taux de 1%. Si le taux augmente à 4% dans les années qui suivent, la demande de biens immobiliers diminuera probablement, car les mensualités hypothécaires deviendront plus coûteuses pour les nouveaux acheteurs. Cela peut faire baisser le prix de revente de la propriété de 20% à 30%, laissant l’investisseur avec une perte à court terme

Analogie avec les obligations et les actions

La situation de l’immobilier est quelque peu comparable à celle des obligations et des actions en bourse. Les obligations perdent de la valeur lorsque les taux d’intérêt augmentent, car les nouvelles obligations offrent des rendements plus élevés. Les marchés boursiers peuvent être volatils à court terme, mais ils tendent à croître à long terme. Cela est analogue à l’immobilier, où les investisseurs patients sont généralement récompensés par des augmentations de valeur substantielles.

La patience paie

Pour ceux qui ont de la patience et qui sont prêts à conserver leur investissement à long terme, l’immobilier s’avère être un investissement précieux. La tendance historique à l’appréciation de la valeur et la protection contre l’inflation en font une option attrayante pour les investisseurs qui souhaitent faire croître leur patrimoine au fil des ans.

En résumé, bien que l’immobilier ne convienne peut-être pas à la spéculation rapide, il reste un investissement fiable et rentable à long terme. Les investisseurs patients peuvent bénéficier des augmentations de valeur constantes que l’immobilier a historiquement offertes.

117 thoughts on “Investir Dans I’immobilier : Une Vision à Long Terme”

d5msEIBOSCC

blASVDRCaOC

xHOUZPvwhnS

ZxG3kxVjCnE

n1IqK37OQcu

Jad5xIfrMVa

dtdr8lL1BLf

aQZQIFj1e6y

74bzRigXmBL

w5L27JDvHxd

P3I5MARYhO5

bobXMgipDUs

платформа для покупки аккаунтов аккаунты с балансом

платформа для покупки аккаунтов продажа аккаунтов соцсетей

маркетплейс аккаунтов https://magazin-akkauntov-online.ru/

услуги по продаже аккаунтов маркетплейс аккаунтов соцсетей

магазин аккаунтов гарантия при продаже аккаунтов

гарантия при продаже аккаунтов маркетплейс для реселлеров

магазин аккаунтов https://pokupka-akkauntov-online.ru/

Account Trading Platform Buy Pre-made Account

Account Exchange Service Verified Accounts for Sale

Accounts market Database of Accounts for Sale

Purchase Ready-Made Accounts Buy and Sell Accounts

Secure Account Purchasing Platform Website for Buying Accounts

Account Sale Account Buying Platform

Account trading platform Sell Pre-made Account

Account exchange Social media account marketplace

Buy accounts Purchase Ready-Made Accounts

Database of Accounts for Sale Guaranteed Accounts

online account store account exchange

sell account secure account purchasing platform

website for buying accounts sell account

verified accounts for sale guaranteed accounts

account exchange service sell account

account marketplace sell accounts

account selling service buy pre-made account

purchase ready-made accounts account trading

accounts market ready-made accounts for sale

account purchase website for selling accounts

secure account purchasing platform sell pre-made account

buy accounts buy account

account store account trading

buy and sell accounts database of accounts for sale

account trading platform profitable account sales

account exchange service sell account

buy accounts website for selling accounts

purchase ready-made accounts guaranteed accounts

secure account purchasing platform account store

account selling platform buy accounts

account market account buying service

account trading platform account selling platform

buy pre-made account accounts market

account purchase account trading platform

guaranteed accounts account market

online account store ready-made accounts for sale

website for selling accounts account acquisition

ready-made accounts for sale accounts marketplace

account sale accounts-offer.org

account catalog accounts-marketplace.xyz

account buying platform https://buy-best-accounts.org/

account trading https://social-accounts-marketplaces.live/

sell account account market

guaranteed accounts https://social-accounts-marketplace.xyz/

account catalog https://buy-accounts.space

ready-made accounts for sale https://buy-accounts-shop.pro/

secure account sales https://buy-accounts.live

account trading platform https://social-accounts-marketplace.live/

verified accounts for sale https://accounts-marketplace.online

website for selling accounts https://accounts-marketplace-best.pro

продать аккаунт akkaunty-na-prodazhu.pro

маркетплейс аккаунтов https://rynok-akkauntov.top

биржа аккаунтов https://kupit-akkaunt.xyz

продажа аккаунтов https://akkaunt-magazin.online

купить аккаунт https://akkaunty-market.live

продать аккаунт https://kupit-akkaunty-market.xyz

маркетплейс аккаунтов akkaunty-optom.live

биржа аккаунтов online-akkaunty-magazin.xyz

продажа аккаунтов https://akkaunty-dlya-prodazhi.pro/

покупка аккаунтов https://kupit-akkaunt.online

buying fb accounts buy fb account

facebook ad account buy https://buy-ad-accounts.click

buying facebook account https://buy-ad-account.top

buy aged facebook ads account https://buy-ads-account.click/

buy fb ad account https://ad-account-buy.top

buy fb ads account https://buy-ads-account.work

buy facebook ad accounts https://ad-account-for-sale.top

buying facebook ad account buy facebook advertising accounts

cheap facebook account https://ad-accounts-for-sale.work

buy google ads verified account buy adwords account

buy google agency account https://buy-ads-accounts.click

buy fb ad account https://buy-accounts.click

google ads agency accounts https://ads-account-for-sale.top

google ads account seller https://ads-account-buy.work

buy google ads https://buy-ads-invoice-account.top

buy google ads threshold accounts https://buy-account-ads.work

buy aged google ads accounts https://buy-ads-agency-account.top

buy google ads verified account https://sell-ads-account.click/

adwords account for sale https://ads-agency-account-buy.click

buy verified business manager facebook https://buy-business-manager.org

buy google ads invoice account https://buy-verified-ads-account.work

facebook business manager account buy https://buy-bm-account.org

buy facebook business account https://buy-business-manager-acc.org/

buy verified facebook business manager account https://buy-verified-business-manager-account.org

facebook business manager account buy https://buy-verified-business-manager.org

buy business manager facebook verified business manager for sale

buy facebook verified business manager https://buy-business-manager-verified.org

buy verified facebook buy-bm.org

facebook business manager account buy verified-business-manager-for-sale.org

buy business manager facebook buy-business-manager-accounts.org

buy tiktok business account https://buy-tiktok-ads-account.org

buy tiktok ads account https://tiktok-ads-account-buy.org

buy tiktok ad account https://tiktok-ads-account-for-sale.org

tiktok ads account buy https://tiktok-agency-account-for-sale.org

buy tiktok ads tiktok agency account for sale

tiktok ads account for sale https://tiktok-ads-agency-account.org

tiktok ads account for sale https://buy-tiktok-business-account.org

tiktok ads account buy https://buy-tiktok-ads.org